寒武紀的人工智能芯片為華為麒麟芯片做處理器,營收暴漲50倍,AI芯片獨角獸寒武紀距離科創板上市又近了一步。

3月26日,上交所官網顯示,寒武紀的科創板上市申請獲受理,此次申請科創板,寒武紀擬募資28億元。

成立四年,先后拿下4輪融資,估值超220億元人民幣,作為中國發展最快的AI芯片獨角獸,如果此次成功登錄科創板,寒武紀將成為科創板AI芯片第一股。

3年營業收入增長超50倍

1956年,當計算機科學家第一次在“達特茅斯會議”上提出“AI”概念的時候,他們或許沒想到,半個世紀以后,人工智能會取得如此快速的發展。

人工智能的快速發展,給以物聯網應用、5G、AI等新興技術為主帶動的半導體產業帶來了一個景氣周期。

2016年,被認為是人工智能元年。”深度學習“這個名詞在2016年谷歌Alpha Go戰勝人類棋手李世石再次名聲大噪,人工智能投資快速增長,科技巨頭在人工智能上投入了200億到300億美元。

寒武紀便創立在這一年,口號是讓天下沒有難做的智能芯片,要將AI從“端”做到“云”。

在此后的4年時間里,寒武紀一直圍繞這個目標而努力。

成立后不久,寒武紀推出了首款寒武紀1A處理器(Cambricon-1A),這是全球首款商用終端智能處理器IP產品,并應用于華為麒麟970芯片。

2017年,終端智能處理器IP服務為寒武紀帶來了784.33萬元的營業收入,彼時,寒武紀成立僅一年。

終端智能處理器IP業務的營業成本較低,該項業務給寒武紀帶來的毛利率相當可觀。2017年和2018年,公司該類業務的毛利率接近100%。

在人工智能的研發過程中,硬件的開發不再是挑戰,為硬件提供相應的解決方案,成為人工智能創新的核心。云端在終端智能處理器IP后,成為寒武紀新的增長空間。

2018年,寒武紀陸續開發并發布了智能終端處理器IP產品“寒武紀1M”和中國首款智能云服務器芯片“MLU100”,由終端拓展至對計算能力要求更高的云端。

2019年,寒武紀發布第二代云端芯片思元270(MLU270)、第一代邊緣AI系列產品思元220(MLU220)以及深度學習軟件開發平臺Cambricon Neuware。

思元220的推出,標志寒武紀在云、邊、端實現了全方位、立體式的覆蓋。Cambricon Neuware的推出則意味著寒武紀已經開始打造其“端云一體”的軟件生態。

軟件和硬件并行,為寒武紀帶來更多的增長空間。

2019年,寒武紀的業務擴展到了智能終端處理器IP、云端智能芯片及加速卡、邊緣智能芯片及加速卡,以及與上述產品配套的基礎系統軟件平臺。這使得公司營業收入暴漲。

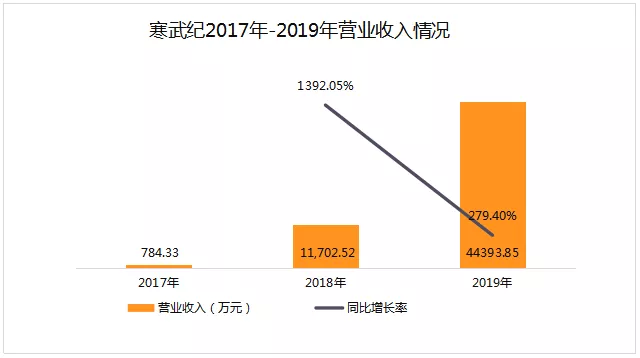

招股書數據顯示,2018年-2019年,寒武紀實現營業收入分別為1.17億元和4.44億元,2018年度和2019年度同比增幅分別為1392.05%及279.35%。

(數據來源:招股書 創業邦制表)

營業收入的爆發性增長,意味著寒武紀在一定程度上實現了AI技術從研發到商用的成功落地。

這實際上并不是一件容易的事,大部分人工智能企業,從技術研發到商用落地,可能需要3年,甚至更長的時間。

作為寒武紀的天使領投方,主導投資的元禾原點合伙人樂金鑫此前接受創業邦采訪時表示,在考核寒武紀時,團隊不僅展示了硬件方案的先進性和可行性,也帶來合理的產品及商業化路徑方案,這為國產AI芯片的商用落地提供了更多可能。“在芯片領域,寒武紀既有理論支持又有實踐經驗,硬件體系加上軟件算法,相得益彰。”

智能計算集群系統業務正在成為寒武紀的主要收入來源。

2019年,寒武紀智能計算集群系統顯著超過了終端智能處理器IP的業務收入,實現銷售收入2.96億元,占主營業務收入比例為66.72%;云端智能芯片及加速卡實現銷售收入7888.24萬元,占主營業務收入比例為17.77%。

(數據來源:招股書 創業邦制表)

不過,寒武紀尚未實現盈利。2017年-2019年,歸屬于母公司所有者的凈利潤分別為-3.81億元、-4104.65萬元、-11.79億元,扣除非經常性損益后歸屬于母公司所有者的凈利潤分別為-2886.07萬元、-1.72億元、-3.77億元。

不僅如此,截至2019年12月31日,寒武紀累計未分配利潤為-8.55億元。

對于公司尚未盈利且存在累計未彌補虧損問題,寒武紀表示,主要原因是公司研發支出較大,產品仍在市場拓展階段,且報告期內因股權激勵計提的股份支付金額較大。

3年研發費用占累計營業收入的142.93%

作為芯片創業公司,前期的研發投入費用普遍較高,注重技術研發的寒武紀也不例外。

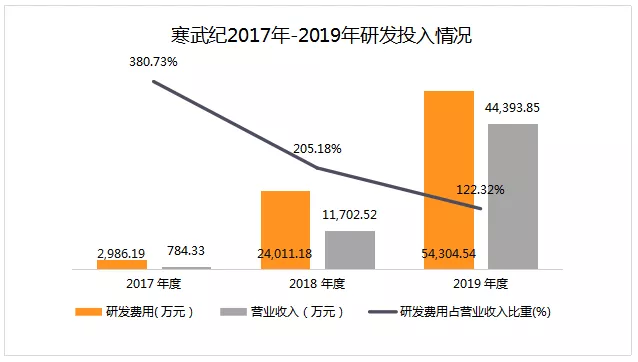

招股書數據顯示,2017年、2018年和2019年,寒武紀研發費用分別為2986.19萬元、2.40億元和5.43億元,研發費用率分別為380.73%、205.18%和122.32%。三年累計投入研發費用8.1億元,占寒武紀三年營業收入的142.93%

研發的高投入,讓寒武紀在申請上市時選擇了第二套上市標準,即預計市值不低于15億元,最近一年營業收入不低于2億元,且最近三年累計研發投入占最近三年累計營業收入的比例不低于15%。

(數據來源:招股書 創業邦制表)

寒武紀的技術團隊是一個科班和產業相結合的團隊。

寒武紀創始人,公司董事長、總經理陳天石曾是中國科學院計算技術研究所博士生導師,在人工智能和處理器芯片等相關領域從事基礎科研工作十余年。寒武紀副總經理、首席技術官梁軍是從業近20年的芯片架構專家,曾作為主架構師完成了多款高端復雜SoC芯片的架構設計。

截至2019年底,寒武紀研發人員680人,占員工總數比例達79.25%,70%以上的研發人員擁有碩士及以上學位。

寒武紀已經在智能芯片及相關領域開展了體系化的知識產權布局。截至2020年2月29日,寒武紀已經獲授權的境內外專利有65項,其中境內專利50項,境外專利15項;PCT專利申請120項,正在申請中的境內外專利共有1474項。

深度研究院張孝榮在接受創業邦采訪時表示,作為中國本土AI芯片的代表者,寒武紀團隊技術背景強大,股東背景雄厚,未來的增長可期。“云端和邊緣市場將成為寒武紀未來的增長空間。”

研發投入的底氣來自于寒武紀充足的現金流。

招股書數據顯示,截止2019年底,寒武紀共計46.68億元的資產中,其中,貨幣資金3.83億元,其他流動資產(結構性存款及理財)39.20億元,現金流充沛。

籌資活動產生的現金流是寒武紀的主要資金來源,這得益于資本的青睞。

睿獸分析的數據顯示,自成立以來,寒武紀背后的戰略資源既包括科技巨頭聯想、AI龍頭企業科大訊飛,元禾原點、國投創業、招銀國際等知名投資機構也相繼參與其中。

前景可期也充滿挑戰

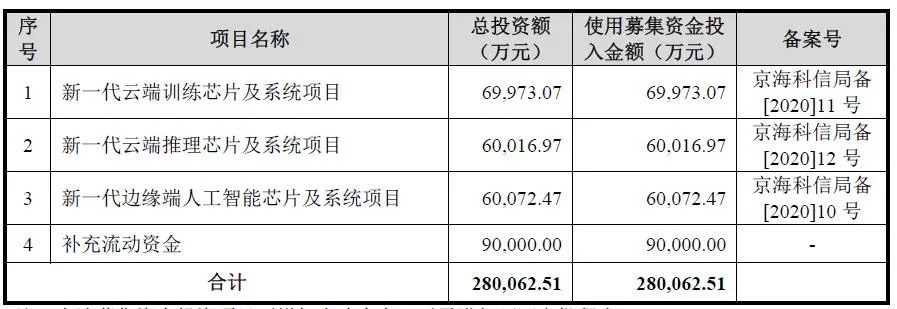

此次上市寒武紀擬募集資金28億元,將重點投向與公司主營業務相關的項目,以及補充流動資金。

寒武紀招股書顯示,公司本次擬公開發行不超過4010萬股,募集資金不超過28.01億元。

其中,7億元投入到新一代云端訓練芯片及系統項目、6億元投入新一代云端推理芯片及系統項目、6億元投入新一代邊緣端人工智能芯片及系統項目,9億元用于補充流動資金。

(圖片來源:招股書)

寒武紀表示,本次募集資金的運用有利于優化公司的產品結構,通過已有產品的更新換代和新產品的研發,增強公司的核心競爭力和提高市場份額。

聯想創投總裁、管理合伙人賀志強此前接受創業邦采訪時曾表示,寒武紀作為全球首個提出“智能處理器指令集”,并第一個成功商業化深度學習處理器芯片的企業,聯想創投看好寒武紀的未來增長空間。他表示,”AI 芯片是人工智能的基礎設施,對于智能互聯網的發展起到決定性的作用,我們將共同助推AI芯片產業化。”

聯想創投連續三輪投資寒武紀科技,伴隨著其一路發展。除了投資外,聯想集團與寒武紀在業務上進行了深度合作,不僅推出了基于寒武紀芯片的AI服務器,同時雙方也大力推動在北京、濟南、合肥、湖北、廣州、澳門等地AI計算中心落地。

正如賀志強所言,人工智能芯片在全球市場依然處于一個蓬勃發展的通道中。根據市場調研公司Tractica的研究報告,人工智能芯片的市場規模將由2018年的51億美元增長到2025年的726億美元,年均復合增長率將達到46.14%。

“大量人工智能加持傳統場景的需求出現時,最核心的問題之一是現有計算能力的不匹配。”樂金鑫此前向創業邦表示,人工智能領域的應用目前均處于技術和需求融合的高速發展階段,未形成一統的生態,就人工智能芯片這一細分領域而言,國內芯片廠商與國外芯片巨頭基本處于相似的發展階段。”寒武紀還將迎來新的增長空間。”

不過,年輕的寒武紀也需要正視面臨來自市場和行業的壓力。

畢竟,寒武紀所處賽道競爭激烈,其中不乏國際巨頭如Nvidia、Intel、AMD、Qualcomm等等,還包括主要以進行IP授權模式經營業務的ARM、Cadence和Synopsys等公司。

而與國際行業龍頭相比,寒武紀在資產規模、收入規模等方面尚存在一定差距,在抗風險能力和人才吸引力上存在一定劣勢。

不僅如此,隨著人工智能技術的日漸成熟,隨著一批專業人工智能芯片設計公司如地平線機器人,以及Kneron(耐能)、Graphcore、Wave Computing的涌現,也將給寒武紀來來一定的壓力。

“隨著AI芯片市場進入商用落地的關鍵時期,未來兩三年的市場競爭和行業洗牌將愈發激烈。”Kneron(耐能)創始人兼CEO劉峻誠在接受創業邦采訪時指出,源于“贏家通吃”的慣例,只有2、3家掌握核心技術、選對了賽道、能真正將AI芯片規模化商用落地的初創公司才能生存下來。“鑒于此,創業公司必須加快產品和市場布局,加速商用落地。”